Что такое стресс-тестирование

Что такое стресс-тестирование

В общем смысле стресс-тестирование подразумевает исследование изменений свойств системы или объекта в нестандартных (стрессовых) условиях. В приложении к финансовой организации или институту стресс-тест — это испытание на прочность ее финансового положения в условиях «серьезного, но вместе с тем вероятного шока».

Стресс-тест, как правило, включает четыре элемента:

- Набор тестируемых рисков

Стресс-тесту должны подвергаться ключевые риски финансового сектора; они могут быть сформулированы в общем виде: кредитный риск, рыночный риск, риск ликвидности, или конкретно: например, кредитные риски банков, связанные с компаниями-экспортерами, или рыночные риски, обусловленные ужесточением денежно-кредитной политики ведущими центральными банками.

Макроэкономический сценарий, при котором происходит реализация рисков

Сценарии предполагают экономический спад, рост безработицы, падение цен на недвижимость на горизонте стресс-теста — как правило, 2 — 5 лет.

Модели, описывающие влияние рисков на тестируемые параметры

Модели определяют связи между макроэкономическими показателями и рыночными индикаторами: процентными ставками, доходностями облигаций, ценами акций и так далее, а также финансовыми параметрами — например, рейтингами корпоративных заемщиков, которые, в свою очередь, влияют на объем доформирования резервов по ссудам.

Измерение результатов

В большинстве случаев оценивается финансовый результат на горизонте стресс-теста, итоговый показатель достаточности капитала сравнивается с нормативом и рассчитывается дефицит капитала; в ряде стресс-тестов также оценивается дефицит ликвидности.

Стресс-тест, направленный на выявление стабильности функционирования отдельного финансового института в случае негативного экономического сценария, — это стресс-тест на микроуровне. Глобальный финансовый кризис 2007 — 2009 гг. продемонстрировал, что устойчивости отдельных финансовых институтов недостаточно для обеспечения устойчивости финансовой системы. Поэтому с тех пор широкое распространение получили стресс-тесты на макроуровне, предполагающие проверку устойчивости группы финансовых институтов, которая может оказать влияние на экономику в целом. Также активно применяется термин «макропруденциальный стресс-тест», который определен в докладе МВФ как стресс-тест, «учитывающий реакцию финансовых институтов на экономический шок и их взаимодействие друг с другом, направленный на исследование устойчивости финансовой системы в целом, а не конкретных институтов».

Стресс-тесты, осуществляемые в настоящее время центральными банками и надзорными ведомствами различных стран, фактически направлены на обе цели. При проведении централизованных стресс-тестов распространено разделение на bottom-up и top-down стресс-тесты.

- Bottom-up стресс-тест, реализуемый самими финансовыми институтами с использованием внутренних данных и моделей, но с одинаковым сценарием, определяемым регулятором.

- Top-down стресс-тест проводится регулятором с использованием надзорной или публично доступной информации по отдельным банкам

(в некоторых странах — агрегированные данные по банковскому сектору) также по единому определенному сценарию.

Результаты стресс-тестов могут использоваться самими банками для усиления риск-менеджмента, надзорными органами при установлении требований к капиталу банка в рамках Базеля II, а также регулятором, ответственным за обеспечение финансовой стабильности, при реализации макропруденциальной или антикризисной политики.

Источник

Подходы к организации стресс-тестирования в кредитных организациях

На основе обзора международной финансовой практики.

1. Общие положения

1.1. Одним из аналитических инструментов, призванных обеспечить оценку потенциальных потерь кредитных организаций в случае возможных спадов в экономике, является стресс-тестирование, получившее широкое распространение в международной финансовой практике.

1.2. Стресс-тестирование может быть определено как оценка потенциального воздействия на финансовое состояние кредитной организации ряда заданных изменений в факторах риска, которые соответствуют исключительным, но вероятным событиям. Стресс-тестирование осуществляется с применением различных методик 1 .

В рамках стресс-тестирования кредитная организация должна учитывать ряд факторов, которые могут вызвать экстраординарные убытки в портфеле активов 2 , либо предельно усложнить управление его рисками. Данные факторы включают в себя различные компоненты рыночного, кредитного рисков и риска ликвидности.

Стресс-тестирование включает в себя компоненты как количественного, так и качественного анализа. Количественный анализ направлен прежде всего на определение возможных колебаний основных макроэкономических показателей и оценку их влияния на различные составляющие активов банка. С помощью методов количественного анализа определяются вероятные стрессовые сценарии, которым могут подвергнуться кредитные организации. Качественный анализ акцентирован на двух основных задачах стресс-тестирования:

(1) оценка способности капитала кредитной организации компенсировать возможные крупные убытки;

(2) определение комплекса действий, которые должны быть предприняты кредитной организацией для снижения уровня рисков и сохранения капитала.

1.3. В международной банковской практике используются различные методики стресс-тестирования. В настоящее время наиболее распространенной методикой является сценарный анализ (на основе исторических или гипотетических событий) 3 . Также проводится анализ чувствительности портфеля активов банка к изменению факторов риска и рассчитываются максимальные потери.

Сценарный анализ преимущественно нацелен на оценку стратегических перспектив кредитной организации. Он позволяет оценить потенциальное одновременное воздействие ряда факторов риска на деятельность кредитной организации в случае наступления экстремального, но вместе с тем вероятного события.

В отличие от сценарного анализа результаты анализа чувствительности носят в основном краткосрочный характер. Анализ чувствительности оценивает непосредственное воздействие на портфель активов кредитной организации изменений заданного фактора риска (например, рост/снижение обменного курса национальной валюты; рост/снижение процентных ставок).

При расчете максимальных потерь определяется комбинация факторов риска, их негативная динамика, потенциально способные принести максимальные убытки кредитной организации.

1.4. Ввиду индивидуальности рискового профиля каждой кредитной организации, а также отсутствия унифицированных и общепринятых стандартов в проведении стресс-тестирования кредитные организации должны самостоятельно разрабатывать модели проведения стресс-тестов.

Среди основных этапов при организации стресс-тестирования можно выделить следующие (на примере стресс-тестирования на основе исторического сценария).

2. Основные этапы работы

2.1. На первоначальном этапе производится проверка достоверности и актуальности информации, на основе которой проводится стресс-тестирование. При этом необходимо учитывать, что используемая отчетность должна соответствовать критерию последовательности (непрерывный ряд отчетных данных) и сопоставимости (неизменность методики расчета показателей).

2.2. После составления необходимой базы данных осуществляется детальный анализ кредитного и торгового портфелей, идентификация рисков, которым в наибольшей степени подвержена кредитная организация.

2.3. В дальнейшем проводится анализ сложившейся динамики факторов риска путем определения изменения их значений на заданных отрезках времени. При этом в расчет может браться как разница между максимальным и минимальным значением фактора в рамках заданного периода времени, так и разница значений на начало и конец рассматриваемого периода. В дальнейшем в зависимости от целей анализа при расчетах используется либо усредненное, либо максимальное значение изменения фактора риска.

2.4. В рамках стресс-тестирования может анализироваться воздействие на финансовое состояние кредитной организации как одного, так и нескольких факторов риска 4 . Наиболее доступны для регулярного мониторинга однофакторные модели. Вместе с тем результативность таких моделей значительно ниже, поскольку в случае кризиса, как правило, отмечаются одновременные изменения нескольких факторов риска.

Простейшим решением является выбор максимальных значений отклонения всех рассматриваемых факторов риска в рамках заданных периодов времени, выявленных за определенный ретроспективный период (2, 3, 5 лет), и применение их к текущим значениям факторов риска. В случае, если количество факторов риска, которым подвержена кредитная организация, является слишком большим, имеет смысл сосредоточиться лишь на основных из них, предположив, что второстепенные факторы либо останутся неизменными, либо в случае изменения не нанесут серьезного ущерба кредитной организации.

Однако изолированное изучение отдельных факторов риска далеко не всегда является оправданным, в связи с чем возникает необходимость сопоставления отрезков времени, на которых одновременно наблюдались различные отклонения значений факторов риска от их средних величин 5 . Возможные решения: применение одинаковых весов ко всем факторам риска и сопоставление полученных усредненных значений, что, однако, существенно снижает эффективность модели, или анализ временных рядов, исходя из определения чувствительности портфеля активов к отдельным факторам риска и последующего сопоставления полученных результатов.

2.5. В процессе стресс-тестирования приходится решать проблему сочетания критериев экстремальности и вероятности событий. В отличие от методов VaR, стресс-тесты не отвечают на вопрос о вероятности изменения факторов риска. По этой причине при выборе сценариев важное значение имеет понимание вероятности наступления тех или иных событий. Нецелесообразно проводить стресс-тесты, базирующиеся на невероятных условиях.

2.6. В настоящее время для российского банковского сектора наиболее существенным является кредитный риск. При оценке кредитного риска важное значение имеет наличие в кредитной организации системы подходов к анализу кредитоспособности заемщика и соответствующих оценок кредитоспособности. Важно, чтобы указанные подходы обеспечивали объективную оценку, когда вероятности дефолта заемщиков, характеризующихся одинаковым уровнем кредитного риска, были в целом сопоставимы между собой. В рамках стресс-тестирования могут также применяться оценки кредитоспособности заемщиков, присвоенные внешними организациями.

Если в кредитной организации не разработаны количественные методы, позволяющие оценить вероятность дефолта каждого конкретного заемщика, то распределение заемщиков по классам кредитоспособности может базироваться на экспертном суждении специалистов аналитических подразделений кредитной организации. Данное обстоятельство, однако, существенно усложняет проведение стресс-теста, поскольку при модификации его исходных условий приходится «вручную» переоценивать кредитоспособность заемщиков.

В дальнейшем на основе системы рейтинговых оценок возможно моделирование так называемой «матрицы переходов», отражающей миграцию кредитных требований одного класса в другие классы (с указанием вероятности таких событий), либо доли кредитных требований, которая, по оценкам, изменит свой класс в случае реализации стрессовых условий.

2.7. На основе расчетов формируется оценка возможных потерь кредитной организации в результате реализации стрессовых условий. В случае выявления серьезных потенциальных угроз для кредитной организации руководством кредитной организации принимаются соответствующие управленческие решения, корректируется политика по управлению рисками, проводится дополнительное хеджирование рисков.

2.8. Регулярное обновление (актуализация) параметров стресс-теста осуществляется по мере изменения рыночной и общеэкономической конъюнктуры, а также рискового профиля кредитной организации.

3. Рекомендации по организации работы

3.1. Кредитные организации должны по возможности оперативно проводить стресс-тестирование, чтобы в случае необходимости быстро принимать решения по реагированию на изменившиеся рыночные условия.

3.2. При проведении стресс-тестирования кредитные организации учитывают портфель активов в целом, поскольку при выявлении рисков, присущих отдельным его элементам, могут быть ненадлежащим образом оценены риски, характерные для портфеля активов в целом. Также важное значение имеет стресс-тестирование отдельных компонентов кредитного или торгового портфеля.

3.3. Проведение стресс-тестирования исключительно на основе анализа прошлых событий недостаточно для полноценной оценки рисков. Поэтому наряду с историческими сценариями, кредитным организациям следует разрабатывать гипотетические сценарии, характеризующиеся максимально возможным риском и потенциальными потерями для кредитной организации.

3.4. В целях идентификации сценариев, в том числе при поиске «наихудшей» для кредитной организации комбинации факторов риска, в работе над стресс-тестом должен участвовать широкий круг специалистов кредитной организации, что позволит с большей точностью идентифицировать сценарии, требующие проведения стресс-тестирования. Вся работа должна вестись под наблюдением и с прямым участием руководства кредитной организации.

3.5. Руководство кредитной организации должно уделять постоянное внимание актуальности стресс-тестов и контролировать процесс их уточнения и модификации для более полного учета текущего состояния и перспектив развития кредитной организации (например, в условиях выхода кредитной организации на новые сегменты рынка или внедрения новых банковских продуктов). Результаты стресс-тестов должны также рассматриваться кредитным комитетом банка. Особое внимание должно быть уделено мерам по защите интересов банка в случае наступления одного из факторов, указанных как отклонение от нормальной ситуации.

Источник

Стресс-тестирование как инструмент прогнозирования финансовой устойчивости

Текущая стадия развития рыночной экономики характеризуется увеличением значения внешних факторов при формировании финансовых результатов всех субъектов хозяйствования. Во многих случаях внешние факторы бизнес-среды приобретают решающую роль в поддержании финансовой устойчивости предприятия.

В рыночных условиях сложно предопределить размер и направление изменения внешних факторов, влияющих на финансовую устойчивость организации, в перспективе, а классические методы прогнозирования финансовой устойчивости в основном учитывают только потенциал внутренних факторов деятельности предприятия.

Поэтому нецелесообразно основываться только на результатах анализа внутренних факторов, необходимо разрабатывать более гибкие инструменты анализа финансовой устойчивости организаций, учитывающие возможные изменения внешних риск-факторов, позволяющие построить стратегию организации с учетом ее слабых сторон.

Одним из таких инструментов может быть методика стресс-тестирования финансовой устойчивости банковских и других финансовых институтов.

Стресс-тестирование, в трактовке МВФ, это метод оценки чувствительности портфеля к существенным изменениям макроэкономических показателей или к исключительным, но возможным событиям.

Сущность стресс-тестирования (stress-testing) заключается в моделировании исключительной, но возможной ситуации, в которой теоретически может оказаться организация, и в определении влияния разного рода стрессовых событий на ее финансовую устойчивость. Стресс-тестирование представляет собой оценку различных сценариев развития финансовой среды деятельности организации методом анализа «что – если» (what — if).

Стресс-тестирование, согласно Банку России, это оценка потенциального воздействия на финансовое состояние кредитной организации ряда заданных изменений в факторах риска, которые соответствуют исключительным, но вероятным событиям.

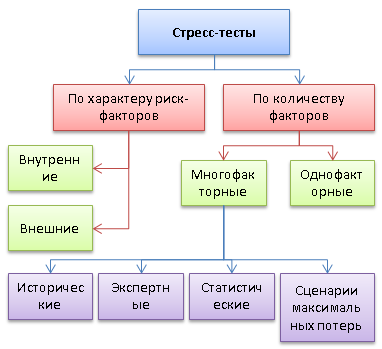

В настоящее время разными финансовыми институтами разработаны и применяются более 5 тыс. видов стресс-тестов, которые можно классифицировать по разным критериям. В общем виде классификацию можно представить в следующем виде:

Рисунок 1. Классификация стресс-тестов

По критерию количества факторов, участвующих в анализе стрессовой ситуации, различают однофакторные и многофакторные стресс-тесты. Однофакторные стресс-тесты рассматривают влияние изменения одного из факторов риска на финансовую устойчивость организации при сохранении неизменными прочих условий. Такой анализ называется также анализом чувствительности (simple sensitivity test), так как определяет степень чувствительности финансовой прочности организации к изменению того или иного фактора риска. В качестве такого фактора может выступать повышение цен на сырье, банкротство крупного должника, одновременное требование всех кредиторских задолженностей, изменение курса валют, повышение налоговых и процентных ставок, спад уровня спроса, падение цен на акции организации и другие экономические и внеэкономические факторы.

При проведении однофакторного стресс-тестирования часто строится эконометрическая модель, отражающая зависимость между показателями. В качестве зависимой переменной в такой модели выступает финансовая устойчивость предприятия, а объясняющими переменными выступают факторы влияния.

Однофакторное стресс-тестирование представляет собой достаточно абстрактное исследование, но наглядное и простое с технической точки зрения, что объясняет его практическое распространение. Анализ чувствительности в основном нацелен на оценку краткосрочной финансовой устойчивости.

Важнейшим видом стресс-тестирования является многофакторный анализ. Его называют также сценарным анализом. Он позволяет спрогнозировать финансовую устойчивость организации в результате возможного шокового изменения нескольких факторов влияния. Сценарный анализ в последние годы широко распространяется в экономической практике, поскольку увеличивается объективная необходимость применения системного подхода к исследованию экономических объектов. В отличие от анализа чувствительности результаты сценарного анализа преимущественно касаются стратегических перспектив организации.

Исторические стресс-тесты основываются на исторических сценариях. Они рассматривают финансовую устойчивость организации при повторении событий, которые уже происходили в прошлом. Такими событиями считаются финансово-экономические кризисы на мировом уровне и в масштабе национальной экономики.

Сценарии стресс-тестов в идеале должны максимально приближаться к возможному ходу событий. Это позволяет отражать полную картину стрессоустойчивости организации. При разработке таких сценариев в первую очередь нужно убедиться в их логической непротиворечивости. Так, в качестве стресс-сценария может рассматриваться произошедший в прошлом кризис, с его адаптацией к нынешним условиям.

Однако сценарии, которые строятся на основе исторических фактов, не всегда охватывают все возможные резкие перемены во внешней и внутренней среде организации. По этой причине риск-менеджеры могут применять экспертные сценарии, где главная проблема – оценка их правдоподобности.

Экспертные (гипотетические) многофакторные стресс-тесты разрабатываются на основе экспертных оценок и учитывают сочетание возможных событий, которые до этого не выступали вместе. Экспертные стресс-тесты могут совмещать не только исторические кризисы, но и текущую конъюнктуру экономической среды, позволяя акцентировать внимание на важнейших риск-факторах. Преимуществом гипотетических стресс-тестов можно считать более гибкую формулировку стрессовых событий, а трудности связаны с определением вероятности событий, которые никогда до этого не происходили.

Статистические многофакторные стресс-тесты рассматривают финансовую устойчивость организации при разных комбинациях возможных значений риск-факторов. В этом случае изучаются сценарии с определенной вероятностью осуществления, что дает возможность рассчитать значение необходимого капитала при реализации условий стресс-теста.

Сценарии максимальных потерь изучают финансовую устойчивость организации при наиболее неблагоприятном для нее сочетании риск-факторов, т.е. рассматриваются экстремально стрессовые сценарии. В данном случае подчеркивается значение не только и не столько расчета уровня финансовой прочности организации, сколько определения наиболее существенных угроз, способных довести организацию до банкротства, и принятия необходимых мер предосторожности.

При стресс-тестировании необходимо учитывать проблему сочетания критериев экстремальности и вероятности наступления событий. В отличие от методов VaR (Value At Risk) стресс-тесты не определяют вероятность изменения отдельных факторов риска, что придает важное значение пониманию вероятности наступления того или иного события. Нецелесообразно проводить стресс-тестирование, основанное на невероятных условиях.

С другой стороны, стресс-тесты могут классифицироваться по критерию характера исследуемых риск-факторов. Так, изучаемые сценарии могут быть внутренними и внешними, в зависимости от отношения факторов к организации. Внутренние стресс-тесты проверяют бизнес-технологии и другие факторы, составляющие внутреннюю структуру организации, а внешние тесты связаны с факторами внешней бизнес-среды деятельности предприятия. Наиболее значимые результаты получаются от комплексных стресс-сценариев, сочетающих факторы внутренней и внешней среды организации.

Стресс-тестирование включает элементы качественного и количественного анализа. Количественный анализ нацелен на расчет возможных изменений основных макроэкономических показателей, а также на оценку влияния этих колебаний на финансовую устойчивость организации. Методы количественного анализа позволяют определить вероятные стрессовые сценарии, которые могут повлиять на организацию.

Качественный анализ в стресс-тестировании сосредоточен на двух важнейших задачах:

- оценки способности капитала организации компенсировать возможные крупные убытки;

- определения комплекса действий организации, необходимых для снижения рисков до приемлемого уровня и сохранения капитала.

В октябре 2009г. Совет по финансовой стабильности (Financial Stability Board) выпустил документ «Уроки риск-менеджмента, полученные в период глобального банковского кризиса 2008 года». Особое внимание в нем обращается на вопросы стресс-тестирования. В документе особенно подчеркивается значимость проведения обратных, или реверсивных, стресс-тестов (reverse stress test). Они отличаются от стандартных стресс-тестов тем, что нацелены на определение набора сценариев (комбинаций риск-факторов), в случае реализации которых организация потеряет свою финансовую устойчивость. Словом, обратное стресс-тестирование анализирует финансовую устойчивость с обратной стороны, определяя те предельные значения риск-факторов, при наступлении которых организация окажется банкротом. Для этого выявляются пограничные значения показателей финансовой устойчивости, при которых организация становится банкротом, и далее определяются события, которые могут привести к таким значениям показателей.

Результаты стресс-тестов необходимо рассмотреть как в рамках комплекса инструментов управления рисками, так и при определении величины капитала, необходимого для покрытия рисков. Являясь инструментом управления рисками и стратегического планирования, стресс-тестирование выявляет готовность предприятия к кризисной ситуации, оценивает его слабые стороны, позволяет прорабатывать возможные стратегии поведения.

Результаты стресс-тестирования организации позволяют руководству выявить слабые стороны, риски организации и предпринять корректирующие действия. При этом для прогнозирования финансовой устойчивости организации нужно комбинировать данные о последствиях внешних (макроэкономических) и внутренних факторов.

Источник