- Немецкие и британские банки плохо сдали стресс-тест EBA

- Контекст

- Высокие риски: останется ли Deutsche Bank на плаву

- Почему Германия такая преуспевающая страна

- Deutsche Bank в США провалил стресс-тест Федрезерва

- Самое полезное банковское новшество

- Премьера

- Самое полезное банковское новшество

- Без границ

- Самое полезное банковское новшество

- Россия

- Самое полезное банковское новшество

- В Иране

- Самое полезное банковское новшество

- Многофункциональность

- Самое полезное банковское новшество

- Монеты вместо банкнот

- Самое полезное банковское новшество

- И еще одна функция…

- Самое полезное банковское новшество

- Не во все времена…

- Самое полезное банковское новшество

- Находка для преступников

- Самое полезное банковское новшество

- Универсальный дроид

- EBA: европейские банки могут потерять 265 миллиардов евро капитала при экономическом шоке

- Российский бизнес и эксперты раскритиковали меры ЕС по углеродным сборам

- Европейские банки в стрессе

Немецкие и британские банки плохо сдали стресс-тест EBA

В стресс-тесте европейской банковской системы участвовали 48 банков, из них восемь — из Германии. Все банки ФРГ показали плохой результат.

Штаб-квартира Deutsche Bank во Франкфурте-на-Майне

Немецкие и британские банки во время стресс-теста европейской банковской системы показали плохой результат. Об этом сообщили в пятницу, 2 ноября, в Европейском ведомстве банковского надзора (EBA).

В общей сложности проверке подверглись 48 финансовых институтов из стран ЕС, а также Норвегии. Из восьми банков Германии, в числе которых были, к примеру, Commerzbank и DZ Bank, наихудший рейтинг оказался у Deutsche Bank. В Великобритании худшими стали Lloyds Banking Group, Bank of Scotland, а также Barclays Bank.

Стресс-тест должен был продемонстрировать, насколько может снизиться коэффицент достаточности базового капитала при новом кризисе в финансовой сфере и на рынке недвижимости. В то же время: как отмечается в докладе EBA, банки оказались более подготовленными к финансовым потрясениям, чем в период кризиса 2008 года.

Насколько надежен Deutsche Bank?

Контекст

Высокие риски: останется ли Deutsche Bank на плаву

Почему Германия такая преуспевающая страна

Deutsche Bank назвал 5 факторов, которые на протяжении многих лет обеспечивают ФРГ стабильный рост благосостояния. Особую роль играет специфическая черта национального характера. (27.12.2016)

Deutsche Bank в США провалил стресс-тест Федрезерва

По оценке центробанка США, дочерняя структура DB в вопросах стратегического планирования и организации внутреннего рабочего процесса недостаточно готова к кризисам. (29.06.2018)

Руководство Deutsche Bank заявило, что его риск-профиль «абсолютно надежен», хотя пока банк «еще недостаточно прибыльный». Финансовый институт работает над решением этого вопроса, сообщил финансовый директор Deutsche Bank Джеймс фон Мольтке (James von Moltke).

По словам Мольтке, в этом году критерии стресс-теста были жестче, чем два года назад, однако банк продемонстрировал более высокий предел прочности в области рыночных, кредитных и операционных рисков. В 2016 году Deutsche Bank вошел в десятку самых слабых финансовых институтов Европы по версии EBA, а в сентябре этого года провалил стресс-тест Федрезерва в США.

Самое полезное банковское новшество

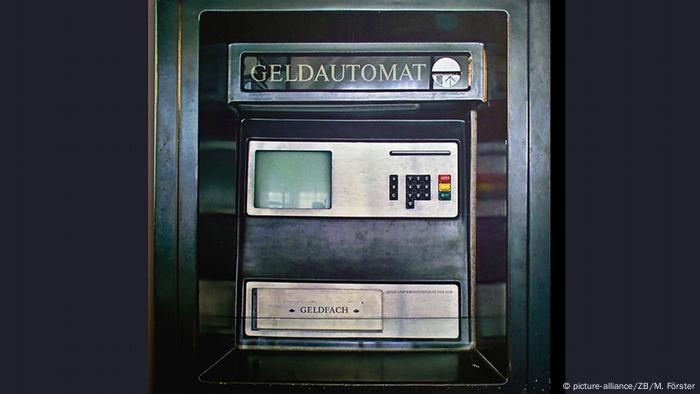

Премьера

Первый функционирующий банкомат изобрел шотландец Джон Шепард-Баррон. Он был установлен 27 июня 1967 года в районе Энфилд на севере Лондона (на снимке). Но лишь после своего победного шествия в США банкоматы распространились и по всей Европе. По словам американского экономиста Пола Волкера, это единственное полезное банковское изобретение минувших десятилетий.

Самое полезное банковское новшество

Без границ

В 1970-е годы банкоматы в Европе становились все популярнее. К «кассирам из металла» быстро привыкли в ФРГ. Гораздо реже их можно было увидеть в Восточной Германии: на снимке — экспонат Музея ГДР в Радебойле.

Самое полезное банковское новшество

Россия

В СССР первые банкоматы появились в 1991 году в Москве. Два из них были установлены в московском Центре международной торговли. Но получить в нем можно было только дорожные чеки. Начиная с 1994 года в Москве действовали банкоматы, не только выдающие купюры, но и располагающие функцией приема наличных. На снимке: банкомат одного из московских банков в 1998 году.

Самое полезное банковское новшество

В Иране

Банкоматы преодолели не только политические границы, но и религиозные. В странах, живущих по строгим законам ислама, таких как Иран, круглосуточный доступ к наличным ценят не менее, чем на Западе, презираемом иранским режимом.

Самое полезное банковское новшество

Многофункциональность

Постепенно банкоматы приобретали новые способности. Сегодня кроме функций снятия денег и взноса наличных сегодня они позволяют осуществлять денежные переводы и другие операции. В этом банкомате, установленном в тюрьме во Флориде, можно даже внести залог за арестованного.

Самое полезное банковское новшество

Монеты вместо банкнот

А в таком банкомате (на снимке слева) можно разменять банкноты на монеты, уже упакованные в рулоны. Или, наоборот, обменять монеты на банкноты…

Самое полезное банковское новшество

И еще одна функция…

В 2010 году в Германии в эксплуатацию ввели банкоматы, способные перепрограммировать неисправные чипы банковских карточек. На снимке — один из первых экземпляров немецкого банка Postbank.

Самое полезное банковское новшество

Не во все времена…

Бесперебойная работа банкоматов для жителей Германии — нечто само собой разумеющееся. Чего нельзя сказать о странах, где экономический кризис в первую очередь проявляется в ограниченной выдаче денег. В июне 2015 года в имеющей высокую задолженность Греции после того, как банки были закрыты на неделю, с одной карточки можно были снять лишь до 60 евро в день.

Самое полезное банковское новшество

Находка для преступников

Вот уже несколько лет в Германии грабители взрывают банкоматы. Одна из возможных причин участившихся случаев разбоя: в криминальных кругах разнесся слух о том, что при взрыве деньги не подвергаются уничтожению с помощью несмываемой краски. На снимке — один из пострадавших банкоматов в Берлине.

Самое полезное банковское новшество

Универсальный дроид

В столице Хорватии Загребе деньги можно снимать в поистине космическом банкомате. Легендарный робот R2-D2 из «Звездных войн» снабжает наличными не только истинных фанатов галактических приключений, но и «рядовых» землян.

Источник

EBA: европейские банки могут потерять 265 миллиардов евро капитала при экономическом шоке

!Флаги с символикой Евросоюза у здания Еврокомиссии

БРЮССЕЛЬ, 30 июл — ПРАЙМ. Банки Евросоюза могут потерять порядка 265 миллиардов евро капитала в случае экономического шока, говорится в сообщении Европейского банковского регулятора (EBA) по итогам проведенных им стресс-тестов.

Российский бизнес и эксперты раскритиковали меры ЕС по углеродным сборам

«При очень тяжелом сценарии банковский сектор ЕС останется выше коэффициента CET1 в 10%, с истощением капитала в 265 миллиардов евро», — говорится в релизе.

В случае неблагоприятного сценария, смоделированного для тестов, коэффициент совокупного капитала банков CET1 может снизиться примерно на пять процентных пунктов, до 10,2% в конце 2023 года с примерно 15%, отмечается в сообщении.

Несмотря на серьезный кризис, вызванный пандемией коронавируса, банки ЕС к моменту начала тестов оказались более устойчивыми, чем в 2018 году, когда проходило предыдущее подобное исследование ЕВА, поскольку продолжили наращивать капитальную базу.

EBA опубликовал в пятницу результаты стресс-тестов, в которых участвовали 50 банков из 15 стран ЕС и Европейской экономической зоны, охватывающих 70% активов банковского сектора ЕС. Проведение этих тестов было отложено на год из-за пандемии. В этот раз в исследование не попали банки Великобритании, поскольку страна окончательно покинула Евросоюз.

Эти тесты должны были позволить оценить устойчивость банков Евросоюза в течение трех лет как при базовом, так и при неблагоприятном сценарии, который характеризуется серьезными потрясениями с учетом пандемии коронавируса.

Неблагоприятный сценарий, взятый для тестов, предполагает более длительное негативное воздействие пандемии коронавируса, совокупное падение ВВП в ЕС до 2023 года на 3,6%, рост безработицы на 4,7 процентных пункта.

Результаты своих тестов по еврозоне, которая является экономическим ядром ЕС, опубликовал в пятницу и Европейский центральный банк. Они проходили с учетом аналогичного сценария до 2023 года. В этом исследовании участвовали 89 банков, из которых 38 кредитных институтов попали и под тестирование ЕВА. Совокупно на протестированные ЕЦБ банки приходится немногим более 75% активов в еврозоне.

ЕЦБ пришел к выводу, что банковская система еврозоны устойчива к смоделированным экономическим шокам. Коэффициент CET1 в 89 банках, участвовавших в оценке, упал бы в среднем на 5,2 процентных пункта, до 9,9% с 15,1%, если бы они подвергались трехлетнему стрессовому периоду, отмеченному сложной макроэкономической ситуацией. Коэффициент CET1 является ключевым показателем финансовой устойчивости банка, отмечал ЕЦБ.

Источник

Европейские банки в стрессе

Европейская банковская администрация опубликовала результаты стресс-тестов 51 банка Евросоюза. Худшие результаты показали два учреждения — итальянский Banca Monte dei Paschi di Siena и ирландский Allied Irish Banks. Старейший банк в мире Monte dei Paschi di Siena к 2018 году может столкнуться с отрицательным значением достаточности капитала. В десятку наиболее проблемных банков по результатам исследования вошли также финансово-кредитные учреждения самых крупных экономик Евросоюза: Австрии, Великобритании, Германии, Франции и Испании.

Итальянский Banca Monte dei Paschi di Siena (BMPS) и ирландский Allied Irish Banks стали самыми проблемными банками Евросоюза, показали стресс-тесты Европейской банковской администрации (EBA), одного из финансовых регуляторов ЕС. Их показатель достаточности основного капитала 1-го уровня (CET1) по полной основе может опуститься к 2018 году ниже требуемого регуляторами уровня в 4,5%.

У ирландского Allied Irish Banks CET1 может снизиться до 4,3%, а у итальянского BMPS, старейшего в мире банка, и вовсе перейдет в отрицательную плоскость — до минус 2,44%. Этот показатель считается ключевым при определении способности банков противостоять потрясениям.

Правда, это произойдет только в случае неблагоприятного сценария экономического развития: рецессии в 2016–2017 годах на уровне 1,2 и 1,3% соответственно, слабом росте ВВП в 0,7% в 2018 году и продолжающемся снижении цен на нефть.

В случае базового сценария экономического развития, основанного на макроэкономическом прогнозе Еврокомиссии до 2018 года, у всех европейских банков, участвовавших в стресс-тесте, CET1 оказался на допустимом уровне, превышающем 4,5%.

В частности, этот показатель у итальянского BMPS останется на приемлемом уровне в 12,24%, а у ирландского Allied Irish Banks составит 13,90%.

Результаты стресс-тестов EBA были опубликованы за час до полуночи 29 июля.

В исследовании участвовал 51 банк из 15 стран Евросоюза и Европейской экономической зоны, на долю которых приходится 70% активов банковской системы союза. Любопытно, что в стресс-тесте 2016 года не участвовал ни один банк из Греции либо Португалии.

В отличие от стресс-тестов 2014 года, когда была задана проходная планка уровня достаточности капитала в 5,5%, в нынешнем исследовании отсутствовала оценка «прошел/не прошел». Стресс-тест не влечет за собой никаких регуляторных решений, а лишь демонстрирует различные варианты развития банковской отрасли и является своего рода информацией к размышлению.

Другими банками, которые вошли в десятку с наименьшим уровнем этого показателя, стали австрийский Raiffeisen (6,12%), ирландский Bank of Ireland (6,15%), испанский Banco Popular (6,62%), итальянский Unicredit (7,1%), британский Barclays (7,3%), немецкий Commerzbank (7,42%), французский Socete Generale (7,5%), немецкий Deutsche Bank (7,8%), испанский Criteria Caixa (7,81%) и австрийский Erste Group (8,02%).

Общий объем просроченных кредитов у всех участников стресс-теста превысил €1 трлн.

«Это большая цифра», — резюмировал председатель EBA Андреа Энриа перед публикацией результатов исследования. Треть (360 млрд) всех дефолтных кредитов ЕС приходится на Италию.

«Уровень уже начал снижаться во всех странах. Но дело в темпах корректировки. Достаточно ли быстро мы их снижаем? Если это делать слишком быстро, то возникает проблема масштабной продажи активов и тупикового наращивания капитала, а если делать это слишком медленно, то тогда банки не смогут кредитовать и останутся убыточными в течение длительного времени».

Deutsche Bank избежит краха

Одним из банков, к результатам стресс-тестов которого было приковано внимание инвесторов, был немецкий Deutsche Bank. Недавно его американский филиал не прошел стресс-тест Федрезерва. А в докладе МВФ по оценке устойчивости финансового сектора, вышедшем в июне этого года, отмечается, что среди крупнейших банков именно от Deutsche Bank исходят наибольшие риски для мировых финансов.

Масла в огонь подлили биржевые трейдеры, вбросившие слух, что у Deutsche Bank на балансе деривативов то ли на $42 трлн, то ли на $73 трлн.

С начала года его акции подешевели на 46%, во многом это связано с возможным влиянием выхода Великобритании из Евросоюза.

Но стресс-тесты показали допустимый уровень достаточности капитала Deutsche Bank даже в случае неблагоприятного сценария. Рынки тут же отреагировали на эти сообщения: после закрытия торгов акции банка подорожали на 1,5%.

«Результаты у крупных банков, в том числе Deutsche Bank и UniCredit, оказались лучше, чем ожидалось», — пояснил в разговоре с Bloomberg профессор миланского Университета Боккони Карло Альберто Карневале Маффе. «Вызывает беспокойство только BMPS, который нуждается в неотложных мерах для пополнения капитала».

Итальянский кризис

Результаты стресс-тестов показали, что наибольший риск, как и предполагалось ранее, исходит от итальянского банковского сектора.

Банк Monte dei Paschi di Siena стал единственным финансово-кредитным учреждением, уровень достаточности капитала которого уйдет в отрицательную зону при неблагоприятном сценарии экономического развития.

О проблемах BMPS было известно уже давно. Как и другие банки Италии, он страдает от большого количества дефолтных кредитов, состоящих в основном из ипотечных, а также займов малым и средним предприятиям — основным участникам итальянской экономики. С начала года акции банка упали в цене почти на 77%.

Рентабельность итальянских банков долгое время была худшей в Европе из-за слишком большого числа сотрудников и обширных сетей филиалов. Все это мешало найти достаточно средств на покрытие проблемных задолженностей в условиях отсутствия строгих процедур оценки заемщиков.

Еще одно слабое место итальянского банковского сектора — судебная система. Нередко залогом по кредиту выступает дом владельца бизнеса или же само предприятие, но из-за сложных юридических процедур банк не может взыскать залог в течение нескольких лет, вплоть до десятилетия.

Решить проблему с докапитализацией банка могли бы масштабные вливания государственных денег, но после кипрского кризиса ЕС в 2014 году принял закон, который ограничивает возможность государства помогать банкам и требует того, чтобы инвесторы и вкладчики тоже разделяли бремя долговой нагрузки финансовой организации.

«Результаты стресс-тестов банков показывают, что все еще есть банки в Евросоюзе, которые до сих пор не делают свою домашнюю работу. Это относится, в частности, к итальянским финансовым институтам», — полагает Вольфганг Штайгер, генсек Христианско-демократического союза Германии, председателем которого является канцлер Ангела Меркель, сообщает Bloomberg.

За несколько часов до публикации результатов стресс-тестов итальянский Banca Monte dei Paschi di Siena объявил о принятии плана оздоровления, предполагающего продажу пакета невозвратных кредитов на сумму €28 млрд и привлечение €5 млрд дополнительного капитала за счет размещения акций или гибридных бумаг.

Источник